【開業届】初めてでも簡単!イラストレーターの書き方

こんにちは!イラストレーターMARUです。今回は私が経験したお話しも踏まえて

直接税務署に行くことを仮定してお話しするね。開業届は郵送でも遅れるので

めんどくさいなって人は郵送やインターネットでもOKだよ。前回のイラストレーター開業届を出すタイミングは?を見てない方はこちらを見てから続きをご覧くださいね

Contents

最寄りの税務署にいきましょう

・ネットで見てもさっぱりわからないよ!

・誰かから直接教えてもらいたい!

って人は直接最寄りの税務署に行こう。私は当時何もかもわからなかったので

税務署に行って窓口のお姉さんに直接記入方法を聞きいたよ笑

近くにある税務署ではなく、納税地を所轄する税務署に行ってくださいね

例えば家の近くに税務署があっても、あなたの住んでる地域が対象ではないことがあるよ。せっかく行ったのにここでは受理できません!なんて言われたら悲しいので予め調べまておきましょうね!国税庁ホームページのURLから調べられるよ https://www.nta.go.jp/about/organization/access/map.htm

・税務署って聞くとなんか怖いとこなのかな??

・警察署みたいな雰囲気なのかな??

と思うよね。実際は市役所みたいな雰囲気で優しい人ばかりだから安心してね!

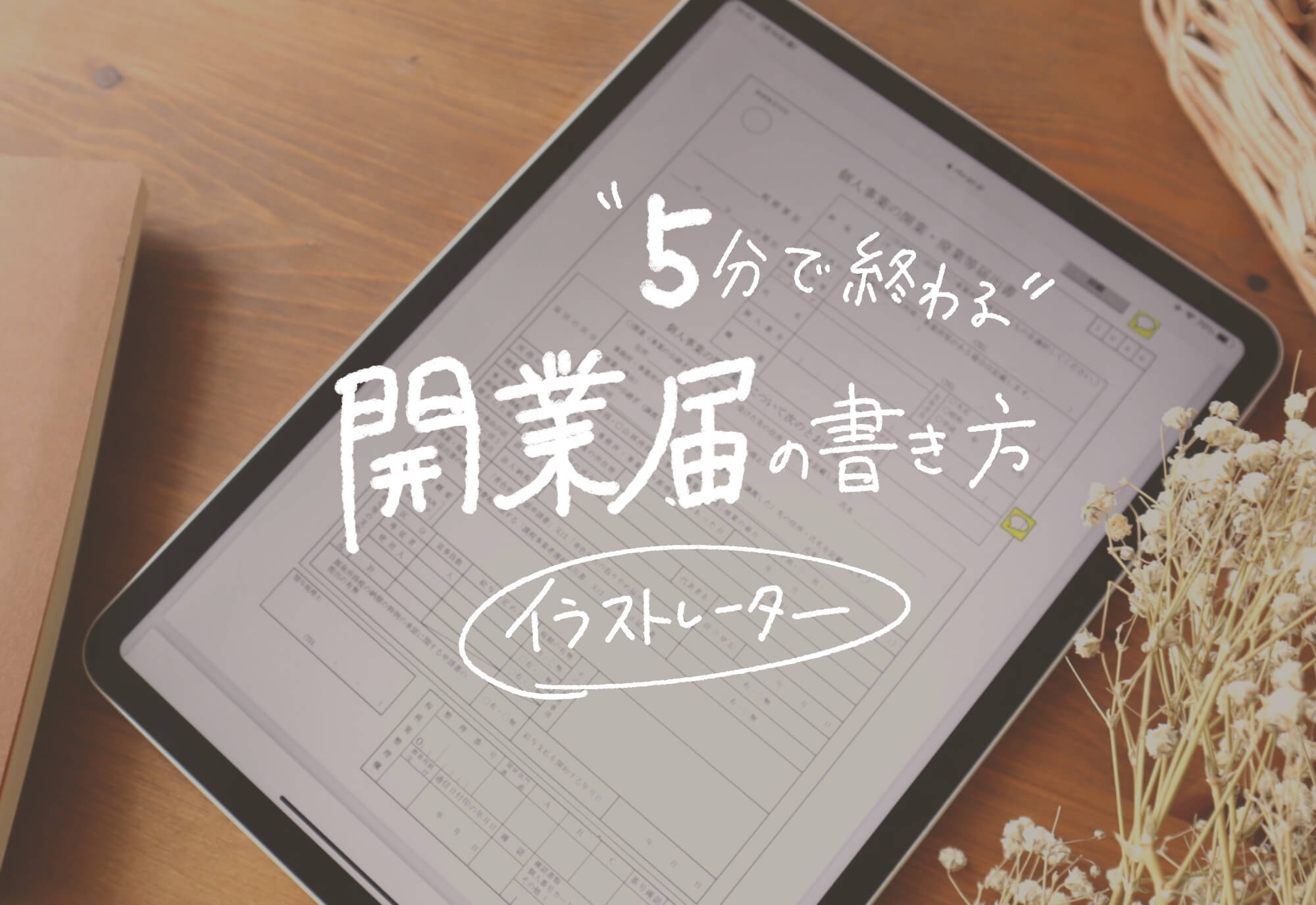

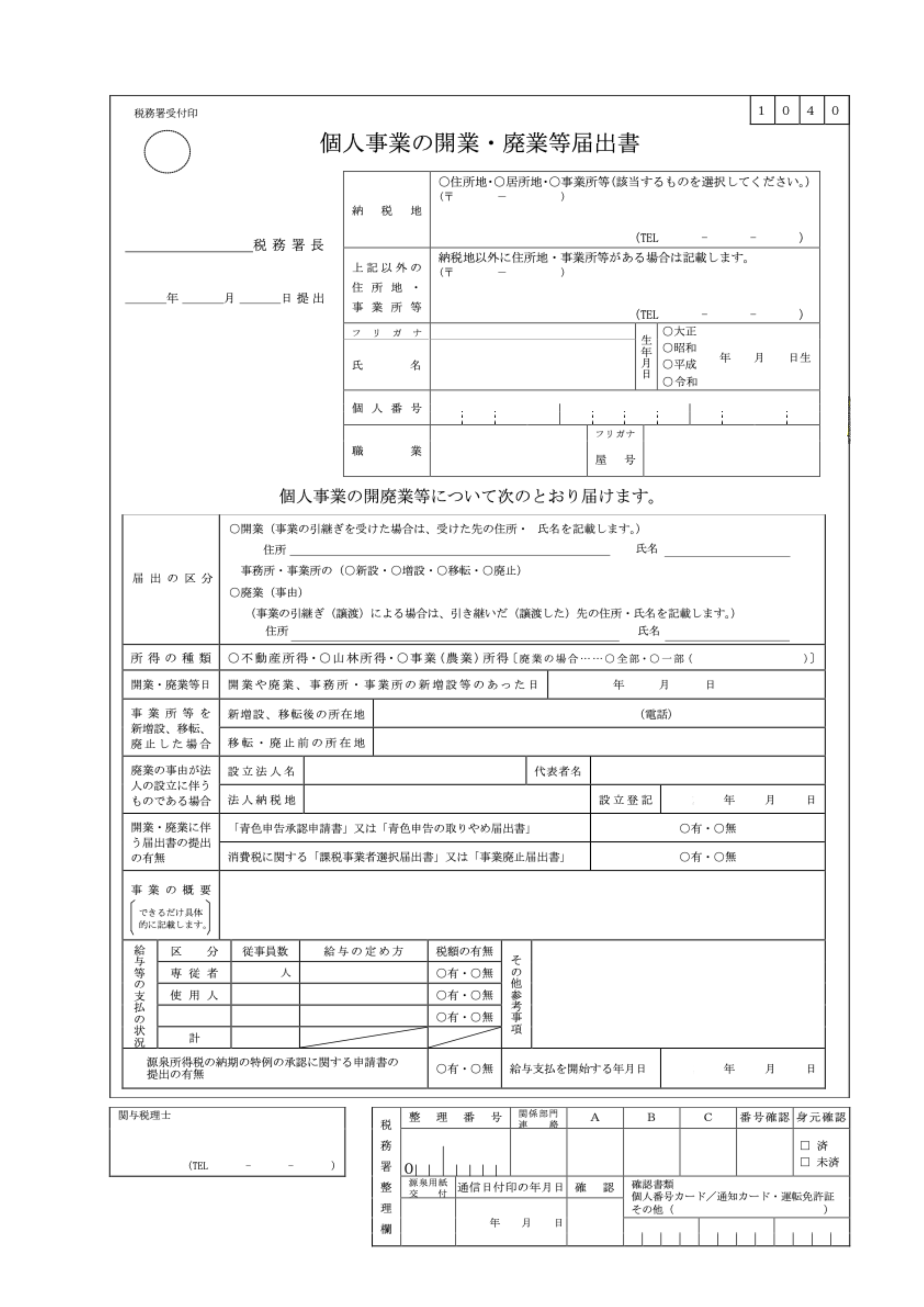

書類の記入方法

実際に記入する書類がこれ!

たった1枚の紙に記入するだけだからとっても簡単だよ✨

郵送の人は国税庁のHPからダウンロードできるよ

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/04.htm

もちろん税務署に行けば、書類はあるので税務署で書けば大丈夫!今回はわかりやすいように番号を降ったので、順番にみていこう。

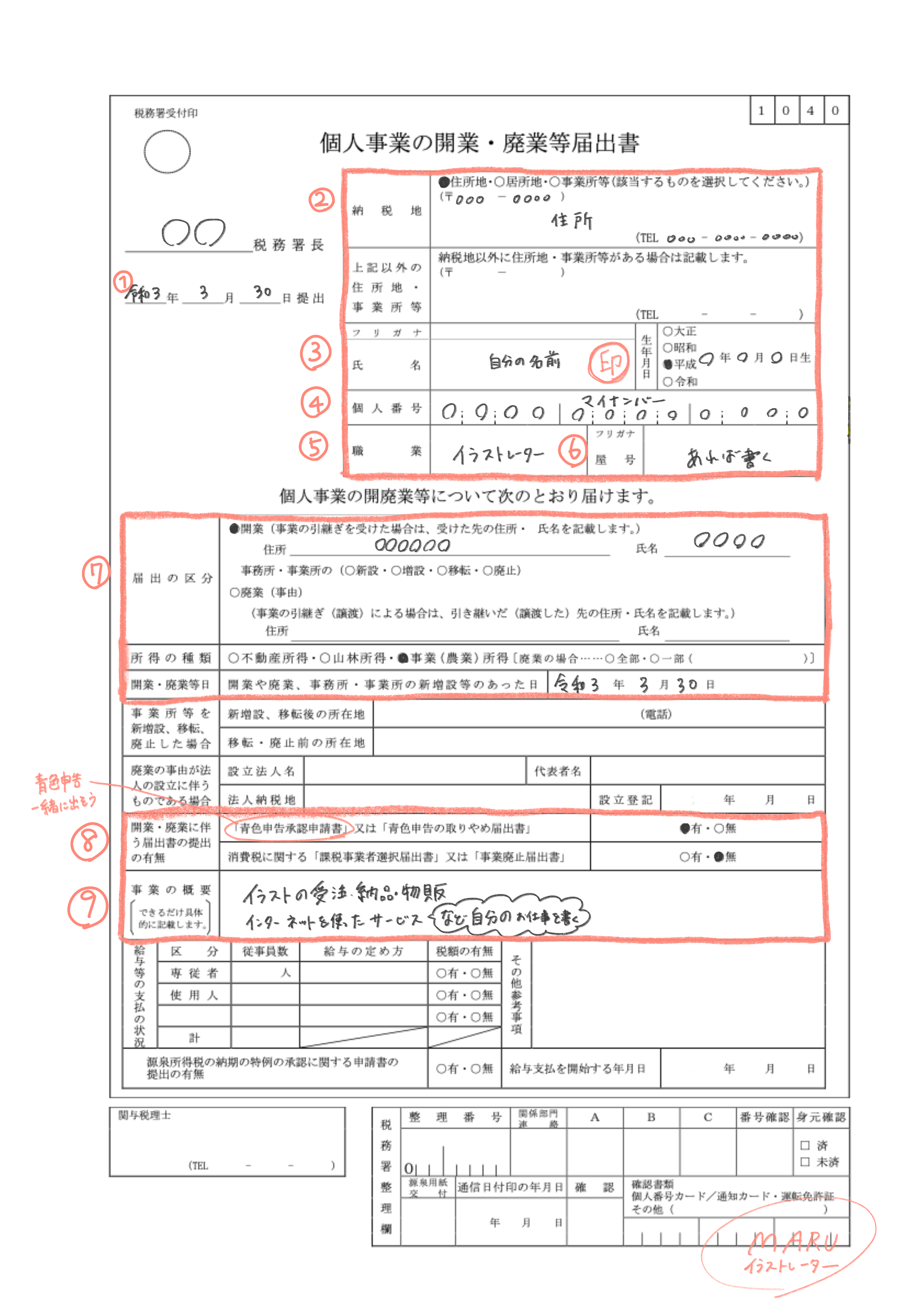

①納税地の税務署名、提出日

開業届を提出する所轄の税務署の名称と、提出する日付を記入しよう

②納税地/上記以外の住所地・事務所等

- 住所地

- 居所地

- 事業所等

のいずれかを選択しましょう

住所地

大体のイラストレーターさんは在宅だよね。生活拠点と仕事場が一緒の人は住所地に●をしよう

居所地

海外に住んでいて、日本に住所はないものの、活動場所は日本にあるといった場合には居所地に●

事業所等

事務所を持っていて、自宅の住所ではなく事務所の住所を納税地にしたい場合は●

→それぞれを選んで納税地の住所を記入しよう。電話番号は固定電話でも携帯電話の番号でもOK。その下の欄は上記以外の「住所地・事業所等」の欄は以下のような場合に記入しよう(フリーランスは滅多にないと思うけど)

- 納税地は自宅にしたいけど、事業所は別にある

→「納税地」に自宅の住所を、「上記以外の住所地・事業所等」に事業所の住所を記入 - 納税地は自宅ではなく事業所にしたい

→「納税地」に事業所の住所を、「上記以外の住所地・事業所等」に自宅の住所を記入

在宅(自宅と仕事場が一緒)の場合、「上記以外の住所地・事業所等」には何も記入する必要はないよ

③氏名・印・生年月日

氏名(フルネーム)生年月日、押印をしよう。印鑑は個人印でも、屋号印でも構わないよ。

屋号印とは?これから必要?

フリーランスとしてお仕事をしていく場合に、契約書・請求書・領収証などに使っていくお仕事専用の印だよ。(私の場合はMARUが屋号だから、MARUと掘られた印だね)もちろん普段私生活で使っている個人印でも全く問題ないし、屋号印は作らなくてもお仕事はできるよ!ただ、持っておくと「信用・信頼感」高まると言うだけのお話し。フリーランスで屋号印を持ってるなんてかっこいいよね☺️

ちなみに今のところ私は個人印でお仕事してるよ!屋号印そろそろ作りたいな〜と思っているところ

④個人番号

マイナンバーカード、または通知カードに記載されているマイナンバーを記入しましょう

⑤職業

もちろんここは、イラストレーターでOK

⑥屋号

屋号があれば記入しよう。私の場合は本名ではなく、MARUと言うペンネームでお仕事をしているのでこれが屋号。もちろん本名で活動している人は、空欄でOK。ここで屋号を書かなかったからと言って、今後屋号を名乗ってはいけないことはないので、考え中の人も空欄でOK

⑦届出の区分

新規開業なので開業にのみ●をつけよう

所得の種類

不動産による所得、山林による所得以外は事業所得になるから、事業所得に●をつけよう

開業・廃業等日

厳密に言うと開業日は提出日から1ヵ月以内に提出しないといけません。いつを開業日とするかについてはきびしいルールはないよ。提出しなかったらと言って罰則などもないから安心してね。自分が開業したと認識した日や、開業届を出した日でもいいでもOK

⑧開業・廃業に伴う届出書の提出の有無

開業届に伴って、青色申告(節税対策)を一緒に提出する人は有に●を。

青色申告とは?

少し混乱してしまうので、ここではざっくり簡単に説明するね

とにかく、フリーランス駆け出しで余計な税金を払いたくない、節税したいと言う人は開業届と一緒に青色申告を提出しよう!

青色申告のメリット

- 65万円の特別控除が適用される

- 赤字を3年間繰り越すことができる

- 家族への給与を経費にできるなど

デメリットは、資金管理の帳簿付けが複雑になると言うこと。Freeや弥生などの会計ソフトを活用すると便利だよ。開業した年に青色申告をしたい場合は、開業日から2ヵ月以内と決まっているよ。開業日から2ヵ月を過ぎて届け出をした場合は、翌年分の確定申告から適用されちゃうので開業届とセットで提出することがお勧め。

⑨事業の概要

仕事内容が客観的に分かるように表記しよう。「イラストの受注・納品・販売」などでOK。ネットショップやイラストストックを販売している人は「インターネットを使ったサービス」を記入してもいいね👍

みんな記入できたかな?意外に簡単だったでしょ?

あとは税務署に提出するだけで逆にこれだけでいいの?って心配になるくらいだよね笑。ただし、開業したと言うことは経理(確定申告)を毎年していかないといけないから、次のあなたのステップは・経費になる領収証などの保管や・毎月の資金管の癖を身につけていこうね!